資本コストとは、企業の資金調達に伴うコストである。これは、企業の側から見れば「コスト」であるが、資金を提供する側から見れば、それは企業に対して期待するリターン水準である。

資金提供者には債権者と株主がいる。債権者に対する資本コストを負債コストといい、株主に対する資本コストを株主資本コストという。

一般的に、負債コストよりも株主資本コストの方が高い。なぜならば、株主の方が債権者よりもリスクを負っているからだ。

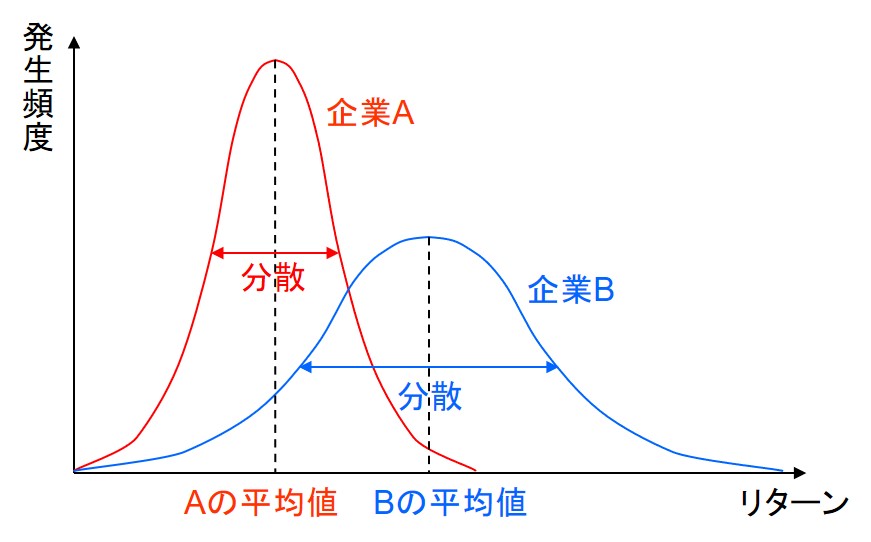

そもそも、リターンとリスクは一対で考えないと意味がない。企業のリターンはいろいろな値を取り得るが、数学的には、リターンとは取り得るリターンの平均値であり、リスクとはその分散である。一定の分布をする統計量は平均と分散によってその形状が一意に決まるので、一方だけを論じるのは意味がないのである。

たとえば下図の場合、企業Aよりも企業Bの方がリターンの平均値は大きいが、分散(=ばらつき)も企業Bの方が大きい。すなわち、高いリターンを期待するためには、低いリターンもそれなりの確率で起こることを覚悟しなければならないということである。これがいわゆるハイリスク・ハイリターンということだ。リターンはリスクの程度によって決まるのである。

負債コストと株主資本コストの話に戻すと、既に述べたように、株主は債権者よりもリスクを負っている。なぜならば、株主が提供した資金は元本が保証されておらず、それに伴う配当も約束されていない。企業が破綻した場合の資金の返済順序も債権者が先で株主が後である。

これだけリスク(=不確実性)を負っているわけだから、それ相応のリターンが期待できなければ資金など提供しようとは思わないだろう。だから、株主資本コストの方が一般的に高いのである。