ROEは以下のように分解できる。

\begin{align}

\mathrm{ROE} &= \dfrac{\mathrm{当期純利益}}{\mathrm{純資産}} \\

&= \dfrac{\mathrm{当期純利益}}{\mathrm{総資産}} \times \dfrac{\mathrm{総資産}}{\mathrm{純資産}}

\end{align}

第1項目は欧米版ROAだ。そして、第2項目を財務レバレッジという。

上記の式からまず分かることは、ROEという株主に対する収益性といえども、まずは総合的な収益性であるROAを上げることが重要ということだ。「誰にとっての収益性であっても、まずは企業全体の収益性が重要」ということだから、ごもっともな話である。

ROAが同じ場合、第2項目の財務レバレッジが効いてくる。

財務レバレッジは、総資本に占める純資産の割合が小さいほど大きくなる。言葉を換えれば、負債の比率が大きいほど財務レバレッジが大きくなり、ROEも大きくなる。

一般に、負債の比率が高いことは悪いことだと思われがちだ。悪いイメージの負債の比率が高いほどROEにとっては好ましいと数式の上で言われても、直感的にはピンと来ないかもしれない。

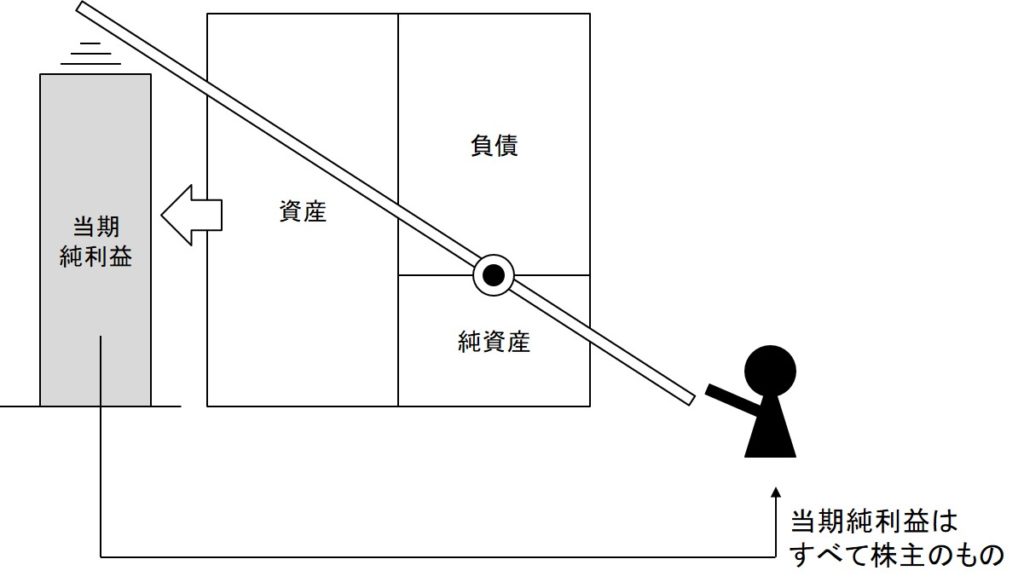

財務レバレッジを理解する前提としてまず理解しておかなければならないのは、「株主がどういう資金の出し方をしても、会社が生み出した当期純利益はすべて株主のものである」ということだ。

そうであるならば、企業に必要な資金はなるべく債権者に出させ、株主はあまりお金を出さずに済めば、株主にとってはオイシイ。株主が資金を出そうが出すまいが、企業が生み出す利益はすべて株主のものだからだ。これが、負債の比率が大きいほど、株主にとっての収益性であるROEが大きくなる定性的な説明だ。

負債の比率が大きくなることによってROEが大きくなることを「レバレッジ効果」という。レバレッジ(leverage)とはレバー(lever)、「てこ」のことだ。自分はそれほど力を出していないのに、債権者を踏み台にして、てこの原理でROEを大きくするということだ(下図)。

ただし、あくまでもROAを高めることが先決であることは忘れてはいけない。レバレッジ効果だけに頼るのは本末転倒だ。