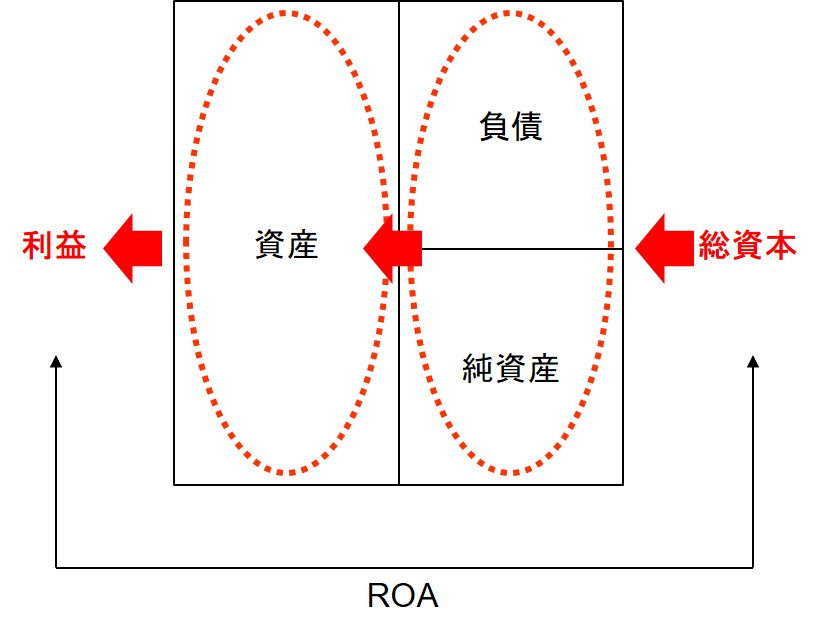

収益性の基本は利益を投下資本で割った資本利益率である。この考え方を基礎として、インプットである分母に貸借対照表の総額である総資本、すなわち“企業の仕組み”全体を用いたのがROA(Retun On Asset)である(下図)。

ROAは「企業全体が生み出している利益の程度」を意味するので、収益性指標の中でも最も基本となる指標といえる。

と、ここまではいいのだが、実はROAの定義式は1つではない。分子の利益によっていくつかのバリエーションがある。それらはどれが正しいということではなく、意味が違うのだ。ここのところを理解しておかないと、書物によって定義式が違ったりするので、混乱させられてしまう。

ROAの定義式は少なくとも以下の4つがある。

\begin{eqnarray}

\mathrm{ROA} &=& \dfrac{\mathrm{事業利益}}{\mathrm{総資本}} \tag{1} \\

\mathrm{ROA} &=& \dfrac{\mathrm{経常利益}}{\mathrm{総資本}} \tag{2} \\

\mathrm{ROA} &=& \dfrac{\mathrm{営業利益}}{\mathrm{総資本}} \tag{3} \\

\mathrm{ROA} &=& \dfrac{\mathrm{当期純利益}}{\mathrm{総資産}} \tag{4}

\end{eqnarray}

式(1)は日本において最もスタンダードとなっている定義式だ。この場合の日本語での名称は「総資本事業利益率」となる。事業利益は経常利益をベースに計算するので、この場合のROAは「事業活動全体の平均的な儲ける力」という意味になる。

日本においては、式(2)や式(3)も見られる。日本語での名称は、それぞれ「総資本経常利益率」、「総資本営業利益率」となる。これらの利益を使う一番の理由は計算の簡便性だ。事業利益は財務諸表のどこかに計上されているものではないので、自ら計算しなければならない。それが面倒な場合、位置的に近い経常利益か営業利益で代用するわけだ。

式(3)の営業利益を用いるROAには、「本業に焦点を当てた収益性指標」という積極的な意味を見出すこともできる。ただし、分母も営業利益を生み出す資産に限定しなければ分母と分子が整合的にならないので、厳密には意味のある式にならない。

グローバルでスタンダートなのは式(4)はである。細かい話であるが、式(1)~(3)の分母は「総資本」であるが、式(4)のみ分母が「総資産」になっている。総資本も総資産も数値的には同じであるが、理論的な背景の違いからこうなっている。